近日,建科机械(天津)股份有限公司向中国证监会递交了IPO申请,拟申请在深圳证券交易所创业板上市。东兴证券股份有限公司为上市保荐机构,大华会计师事务所为签字会计师事务所,上海市锦天城律师事务所为签字律所。拟发行股票数量不超过2,340万股,占发行后总股本比例不低于25%。

一、公司概况:业绩稳增 资产负债率持续下降

建科机械(全称:建科机械(天津)股份有限公司),2002年成立于天津市,所处行业按照证监会行业分类为专用设备制造业,该公司主要从事中高端数控钢筋加工装备的研发、设计、生产和销售,并提供数控钢筋加工的整体解决方案,其产品广泛用于高速铁路、桥梁隧道、核电等各类大型基础设施建设领域。目前,建科机械的控股股东及实际控制人为陈振东,其直接持有该公司51.64%的股份。其余持有超过5%以上股份的股东包括:陈振生(11.07%)、陈振华(11.07%)、天创海河(6.59%)。

据了解,建科机械2015年6月10日,建科机械在新三板挂牌公开转让,于2018年3月6日终止挂牌,其当时总市值为7.37亿元。

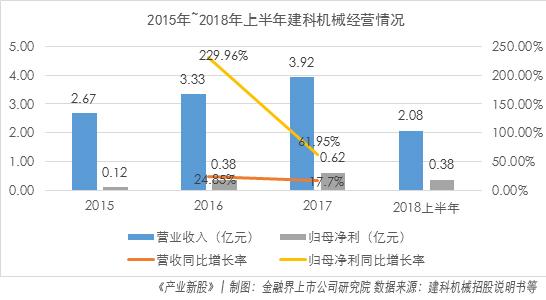

从经营情况来看,建科机械的营收增长稳定,虽然2015年2.67亿元,但2017年上涨至的3.92亿元,主要得利于下游行业投资力度保持在较高水平,使该公司主要产品市场需求旺盛。从业绩来看,建科机械归母净利增幅远大于营收的增幅,这主要原因是近年来上游原材料价格稳中有降,加之生产工艺的改进,提高了生产效率,从而降低了产品成本。其中,2018年上半年,建科机械归母净利为2.08亿元,同比增长22.19%。

从产品贡献来看,建科机械主营业务突出,其弯箍机、弯曲机、钢筋网生产线和钢筋桁架生产线四类产品销售收入占营收比较高,2015年至2018年上半年,其占比分别为60.14%、60.45%、64.36%和61.02%。

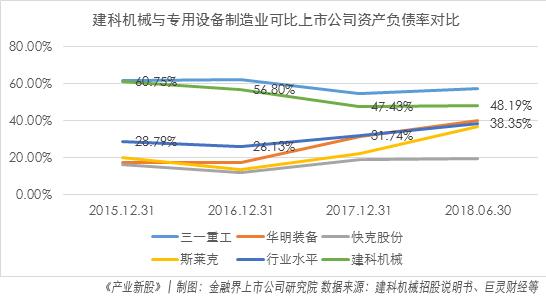

从资产负债率来看,建科机械的财务杠杆水平呈整体下降趋势,但高于同行业可比上市公司平均水平。据招股说明书解释称,这主要是因为同行业可比上市公司以股权融资为主,而建科机械以债务融资为主。同时,由于该公司经营状况良好,财务杠杆持续降低,不断接近同行业上市公司平均水平。其中,2017年该公司在全国中小企业股份转让系统通过定向增发融资,进一步降低了资产负债率。2018年6月末,建科机械的资产负债率为48.19%,这一水平处于A股专用设备制造业上市公司中等偏上水平。

从负债端来看,截止2018年6月末。建科机械的带息负债为1.42亿元,且全部为短期借款,而建科机械2018年6月末现金及现金等价物余额为0.65亿元。客观分析来看,建科机械仍在存在一定的偿债压力。

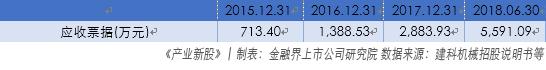

从上图可以看出,2015年末至2018年6月末,建科机械经营活动产生的现金流量净额均为正,且逐年上涨,表明该公司获取现金的能力较强,经营状况良好。其中,2018年6月末,经营活动产生的现金流量净额较少,据解释,这主要是受部分客户以商业承兑汇票作为支付手段影响所致。

笔者查看招股说明书发现,2018年6月末建科机械的应收票据确实出现了大幅上涨,比2017年末增加2,707.16万元。但从涨幅比例来看,与2018年上半年经营性现金流净额下降的幅度仍有一定缺口。

投资活动产生的现金流量净额在2015年末至2018年6月末均为负,主要系该公司购置机器设备、支付工程款等所支付的现金金额较大所致。

2015年至2017年,建科机械利用债务融资筹集扩大经营所需的资金较多,分别达到2.4亿元、2.43亿元和2.25亿元。相应的资本成本也较高,2015年至2017年仅利息支出就分别达到1,458.29万元、1,248.66万元和1,022.47万元。

二、产业占位:产业发展进入机遇期 下游市场空间巨大

工程机械行业作为装备制造业的重要组成部分,是产业关联度高、技术资本密集产业之一。经历了近5年的持续深度调整,行业内市场集中度不断提高。根据中国工程机械工业协会统计数据显示,2017年工程机械出口金额累计201亿美元,同比增速达18.5%。此外,2018年前三季度,工程机械行业实现营收1525.1亿元,同比增长35.5%,行业整体业绩持续向好。

从细分市场领域来看,建科机械属于数控钢筋加工装备行业,在国内尚属新兴行业。目前,国内从事各类半自动化、自动化钢筋加工设备制造的企业以小型单机生产企业为主,而能够生产高效节能的中高端数控钢筋加工装备并实现进口替代的生产企业为数不多。在技术方面,国内该行业的整体技术水平和产品性能与国际先进企业仍有一定差距。

从行业发展趋势来看,随着产业转型升级的持续推进,未来工程机械渗透率将持续提升,并有望推进「绿色」、「智能」技术在工控自动化领域的创新应用。尤其是信息化、自动化、智能化将是工程机械企业未来产业升级替代的发展方向。

从产业发展来看,数控钢筋加工装备所需原材料为电器、电机、钢材及加工件等,涉及上游行业包括电器电机制造业、钢材加工业等。其中,电器电机制造业竞争充分,近几年电器类、电机类等原材料的采购价格整体稳中有降,而钢材及部分加工件等原材料与钢材的市场价格密切相关。下游行业主要包括高速铁路及公路、钢筋加工配送中心、轨道交通、城市综合地下管廊等。随着国家大力发展基础设施建设,为该行业的发展提供了广阔的市场空间。

从市场竞争环境来看,建科机械现有竞争对手主要是国内外全套数控钢筋加工装备生产厂商,概况如下:

廊坊凯博建设机械科技有限公司成立于1993年,是中国建筑科学研究院建筑机械化研究分院兴办的科、工、贸一体化的国有科技型高技术企业。产品涉及建筑施工的多个领域,如钢筋加工机械、高空作业机械等,以及商品化数控钢筋加工及配送解决方案等。

深圳市康振机械科技有限公司成立于2009年,是一家专业的数控钢筋自动化设备生产制造商,主要面向土建工程领域,提供优质的智能施工装备和配套服务。产品包括:数控钢筋弯箍机、数控钢筋剪切弯曲一体机等。

意大利施耐尔(SCHNELL)集团成立于1962年,主要生产弯箍机、冷轧带肋钢筋生产线、钢筋网生产线等。目前,施耐尔集团在我国设有独资厂商施耐尔机械(天津)有限公司,生产数控钢筋弯箍机、调直机以及钢筋弯曲剪切机等。

德国Pedax公司成立于1997年,为全球主要数控钢筋加工装备生产商之一,主要生产数控线材钢筋加工装备、棒材钢筋加工装备以及钢筋网生产线、钢筋笼生产线。

从行业竞争地位来看,建科机械较为注重自主研发和技术创新,整体技术水平不断贴近国际先进水平,部分产品技术含量已达到国际先进水平。同时,其还参与了国内行业标准的制定,促进了行业的整体发展。此外,与国外厂商相比,该公司的产品存在价格优势,加之便捷的售后服务,实现了部分产品替代进口。

未来,建科机械能否成功实施「抢抓高端,稳住中低端」的经营策略,能否实现城市轨道交通、装配式建筑和地下综合管廊等领域的市场开拓,将是其经营方面的关键。

三、研发情况与募集资金投向

研发方向:自动化、智能化、集成化

自成立以来,建科机械通过自主研发、消化吸收再创新等方式,掌握了五轴联动弯曲螺旋箍筋技术、三维箍筋弯曲技术等24项核心技术,研发的GWCAK3300-1型智能钢筋开孔网焊接机器人,填补了国内装配式住宅的钢筋开口网片柔性焊接技术的空白。同时参与制定国家及行业标准15项。目前,建科机械及子公司共拥有专利344项,其中发明专利193项、实用新型专利148项、外观设计专利3项。

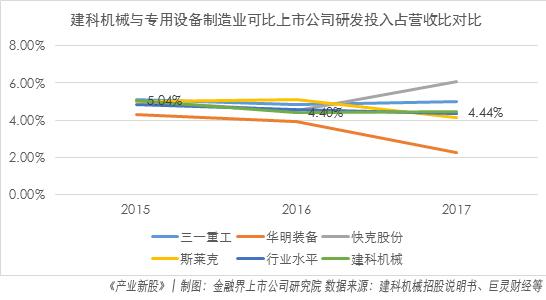

从研发情况来看,2015年至2017年,建科机械的研发投入稳定增长,但其研发投入占营收比有所下降,2018年上半年研发投入占营收比为4.4%。

与行业水平相比,建科机械的研发投入占营收比基本与行业平均水平持平。与同行业可比上市公司相比,建科机械的研发投入占营收比整体低于三一重工和快克股份。此外,据招股说明书披露,其未来研发重点,在于不断提升数控钢筋加工装备的自动化、智能化、集成化程度,而这需要更大规模的研发投入支持力度。

项目达产后 新增各类钢筋加工装备1070台(套)/年

本次建科机械实际募集资金扣除发行费用后,将按轻重缓急顺序投资于以下项目:

项目建成达产后,预计将新增各类钢筋加工装备1070台(套)的年生产能力。

而在经营过程中,建科机械面临应收账款回收风险。2015年末至2018年6月末,其应收账款逐年增加,其中,账龄1年以上的应收账款账面余额分别为0.62亿元、0.77亿元、1亿元和1.04亿元,总体呈增长趋势,随着账龄逐年延长,应收账款回收难度增加,将对公司经营业绩产生不利影响。

此外,建科机械还可能面临技术风险。尽管该公司不断加大科研投入,增强技术创新能力,不断开发出适应市场需求的新产品,但随着数控钢筋加工装备需求的不断扩大,该行业必将吸引更多国内外竞争者的加入。若建科机械不能及时在产品智能化、自动化、信息化方面做出突破,则存在技术和产品被替代的风险。

>>上一篇:欧华庭全屋定制 让你直观感受到好产品