网易财经2月16日讯 深交所发布公告称,木林森、富煌钢构、三圣特材、天孚通信、红相电力、鲁亿通、博世科、五洋科技、力星股份和唐德影视,共10家新股将于2月17日上市交易,上交所公告显示,益丰药房、好莱客、济民制药、杭电股份4只新股也于当天上市。

以下为14只新股上市定位分析:

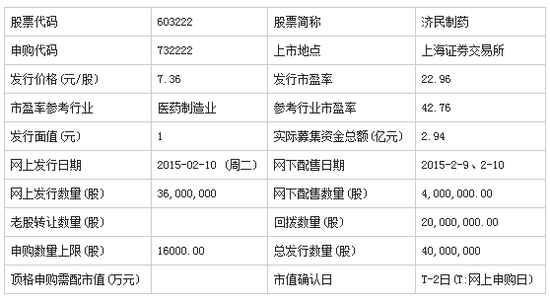

济民制药(603222)

【基本信息】

【申购状况】

【公司简介】

许可经营项目:生产销售大容量注射剂、冲洗剂(许可证有效期至2015年12月22日)。一般经营项目:生产销售药品包装材料和容器;技术进出口和货物进出口。(上述经营范围不含国家法律法规规定禁止、限制和许可经营的项目)。

【机构研究】

国泰君安:预计济民制药5个涨停板

公司摊薄后2014-2016的实际与预测EPS 0.36、0.41、0.43元。可比公司2015 年的PE 是19 倍,可比证监会行业最近1 个月的估值42倍,我们预估公司的发行价相比证监会行业折价51%(非扣非).

建议公司报价7.36 元,对应2014 年摊薄PE 为22.96 倍。

预估中签率:网上0.56%;网下中公募与社保0.33%,年金与保险0.25%,其他0.14%。预计网上冻结资金量476 亿元,网下冻结134亿元,总计冻结610 亿元。

资金成本:时间临近春节,总体资金面开始趋紧,预计本批新股的冻结资金量将达到1.95 万亿元,预计7 天回购利率将达到6.5%。

预计涨停板5 个,破板卖出的打新年化回报率:网上41%、网下公募与社保24%,年金与保险18%,其他8%。预估破板卖出的年化收益率最高。从绝对收益率来说,网上、公募社保、年金保险分别可获得0.54%、0.32%、0.23%、0.1%的破板绝对收益率。

公司基本情况分析

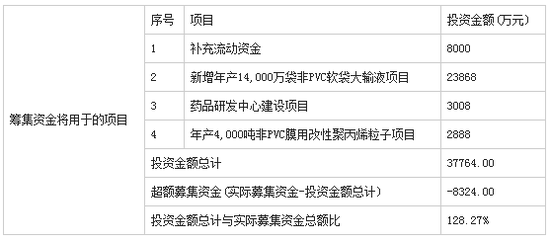

公司主营业务为大输液和注射穿刺器械的研发、生产和销售,主要产品有各种品规的非PVC 软袋大输液及塑料瓶大输液等大输液以及安全注射器、无菌注射器和输液器等注射穿刺器械。

发展空间:1)市场持续增长,市场容量不断提升。2)药品集中采购政策带来的风险。3)我国医药器械行业快速发展。4)医疗器械行业在我国属于朝阳行业,国内医疗器械使用量低,有增加的空间。5)公司正在开展与医院合作建立血液透析中心,采取由医院运营、公司独家提供血液透析用耗材的业务。

公司竞争优势:1)药包材全产业链优势。2)规模优势。3)自主创新优势。4)区域市场优势。

风险:药品集中采购政策带来的风险、产品价格下调导致毛利率下降的风险、市场竞争的风险、抗菌药物整治工作带来的风险。

三圣特材(002742)

【基本信息】

【申购状况】

【公司简介】

硫酸、二氧化硫[液态的]、焦亚硫酸钠生产、销售;普通货运、货物专用运输(罐式)(按许可证核定的范围和期限从事经营);制造销售混凝土外加剂、混凝土膨胀剂、水泥、焦亚硫酸钠、液体葡萄糖酸钠;销售建筑材料(不含危险化学品)、石膏及制品;生产食品添加剂(以上生产项目需获得行业归口管理部门生产许可的未获审批前不得经营);出口本企业自产的混凝土外加剂、混凝土膨胀剂、建筑材料、石膏及制品及相关技术;进口本企业所需的原辅材料、机械设备、仪器仪表、零配件及相关技术(国家禁止进出口的商品及技术除外)。由具备资格的分支机构经营:生产、加工、销售预拌商品混凝土;开采、销售石膏和碎石。 [经营范围中属于法律、行政法规禁止的不得经营;法律、行政法规规定须经批准的项目、应当依法经过批准后方可经营]。

【机构研究】

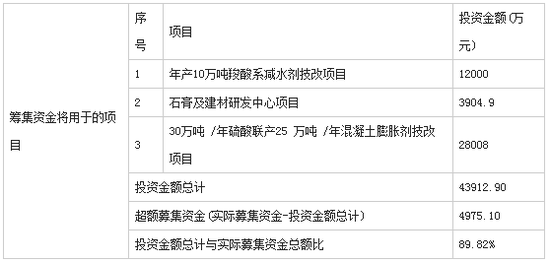

银河证券:三圣特材合理估值区间为13-16倍PE

公司为重庆地区商混及减水剂生产龙头企业之一。 公司产品主要为商品混凝土、外加剂(公司生产减水剂、膨胀剂)和硫酸。2013 年营业收入/归母净利润为 11.74 亿/1.03 亿元,2011-2013 年公司营业收入 CAGR为 23.95% ,净利润 CAGR 为 17.80% ,公司平均 ROE 为 22.04%。潘先文、周廷娥夫妇为公司控股股东, 发行前合计持股比例为 75.47%。

城镇化进程及“禁现”政策范围的扩大支撑商混及减水剂行业需求,预计商混及减水剂行业未来三年增速将分别为 8%、9%。 商混行业主要推动力为固定资产投资,2013 年我国城镇化率达到 53.70%,未来城镇化进程的深入将不断带动固定资产投资需求,从而拉动商混及减水剂需求。同时,我国混凝土商品化率目前仅为 42%,未来有很大提升空间。随着“禁现”(禁止现场搅拌混凝土)政策范围的进一步扩大,混凝土商品化率将逐步提升,拉动行业需求。目前商混及减水剂行业企业数量众多,集中度较低,行业内主要竞争对手有中国建材、建研集团等。

公司竞争优势: (1)产业一体化优势:公司同时拥有商品混凝土及减水剂生产线,销售渠道协同,有助于推动产品渠道扩张。(2)技术优势:公司目前已拥有硬石膏制硫酸、膨胀剂和减水剂生产应用、混凝土生产等自身的技术体系,获得专利 15 项。(3)资源优势:公司现已取得采矿权的石膏矿区面积达 1.6957 平方公里,储量为 907.2 万吨。

公司未来成长驱动因素: (1)西部开发战略奠定未来市场需求:随着区域发展政策的推动,未来十年西部地区,特别是以成渝为中心的西南地区的发展建设将给该地区商品混凝土及外加剂行业提供充足的市场空间,从而拉动行业市场容量的增长。(2)产能投放加速:公司本次募集资金将投放 1.2 亿元于 10 万吨/年羧酸系减水剂技改项目,投放 2.8亿于 30 万吨/年硫酸联产 25 万吨/年混凝土膨胀剂技改项目用以扩大产能,提高未来盈利。(3)巩固核心区域基础,区域扩张持续:公司将在我国硬石膏资源丰富的地区,以新建或收购方式,按照公司现有业务协同发展模式“复制”设立子公司,拓展市场区域。

风险因素: 业务领域集中风险、投增速大幅波动风险、 应收账款风险等。

>>上一篇:十机构:央行宽松助力大盘6连阳 红包行情依旧

>>下一篇:魅族的命运:迟早被阿里吞噬