1月9日,证监会正式公布《股票期权交易试点管理办法》及《证券期货经营机构参与股票期权交易试点指引》配套规则,自公布之日起执行。同时,证监会正式批准上交所开展股票期权交易试点,试点产品为上证50ETF期权,正式上市的交易日为2015年2月9日,届时,A股将正式迈入期权时代。

上交所指出,期权上市后不会被爆炒,因为与过去的权证在产品设计、交易制度等方面有很大不同,推出后能够实现平稳运行和市场功能发挥。

分析认为,期权上市对整个股票市场将产生积极、正面的影响:首先会刺激股价上涨和股票成交量的大幅上升。其次,期权推出会对稳定股票市场、风险管理方面产生很积极的影响,并且会带动各类产品创新,从而极大地活跃整个金融市场。

据美国、香港等市场的经验,机构投资者是期权市场重要的参与者,按照投资目的分,期权交易可以分为投机、套利和套保,香港个股期权、ETF期权交易中一度有65%为套利和套保。

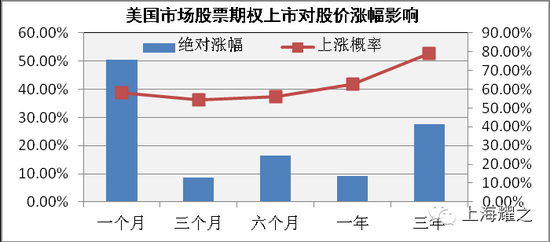

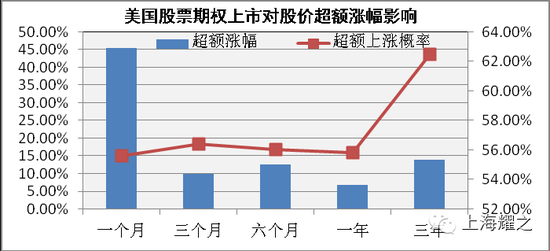

从国际经验对比看,香港市场期权推出之后,短中期内股票年化绝对涨幅和超额涨幅都比较显著,上涨数量也过半,同样欧洲和美国市场在股票期权推出后短期内也出现上涨。

数据上看,国外股票期权交易额占现货成交额的比重都在10%以上,A股市场投机之风浓厚,权证交易额占现货比例最高达26%,按占比15%测算,每年将给券商带来数十亿甚至上百亿佣金收入,因此,券商股或最受益,此外,对期货概念类、交易软件类和期权标的类股票构成利好。

下面,小盘就盘点一下各国主要市场期权推出后的市场反应:

一、美国市场

下面四幅图分析了美国市场期权上市后现货标的证券价格的涨幅、超额涨幅、波动率、成交量的变化。

图1.1:美国市场期权上市后标的证券价格表现

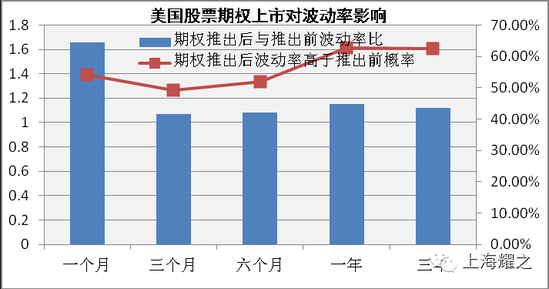

图1.2:美国市场期权上市后标的证券波动率表现

美国市场期权推出之后,现货标的股票的价格波动普遍有所提高,这与前面的理论分析并不相符,数据显示期权推出后标的资产一个月内波动率提升非常显著,随着时间的推移开始恢复正常但仍然高于期权推出前的波动。

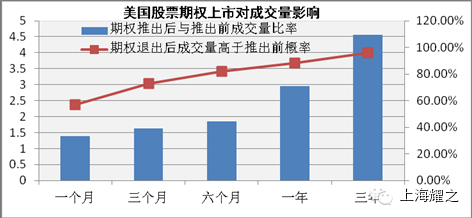

图1.3:美国市场期权上市后标的证券成交量表现

美国市场期权推出之后,标的的成交量有大幅度提高,这与前面的理论分析基本相符,期权的推出极大丰富了投资策略,从而吸引了更多投资者对其进行双向投资。

二、欧洲市场

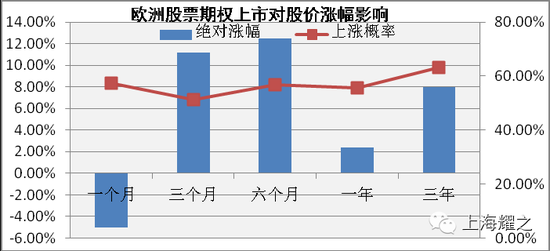

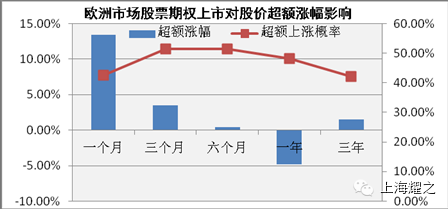

下面四幅图分析了欧洲市场期权上市后现货标的证券价格的涨幅、超额涨幅、波动率、成交量的变化。

图2.1:欧洲市场期权上市后标的证券价格表现

上面两幅图显示出欧洲市场期权推出之后,短期一个月内过半数股票上涨,但少数股票跌幅较大,平均来看下跌为主,也就是说欧洲各国期权的推出时点不算一个好的择时点,相对大盘来说超额收益同样不显著。

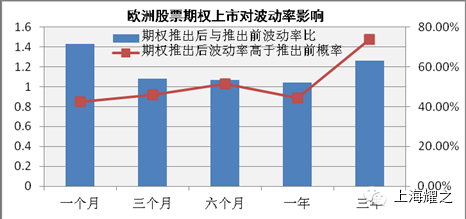

图2.2:欧洲市场期权上市后标的证券波动率表现

欧洲市场期权推出之后,标的的价格波动普遍有所提高,这同样与前面的理论分析似乎并不相符,数据显示尤其是期权推出后股票一个月内波动率提升非常显著;但波动率提高的概率并不显著,尤其是短期1个月,这意味着欧洲市场期权上市后分化非常明显,少部分正股出现剧烈的波动,其余大多数股票波动率变小。

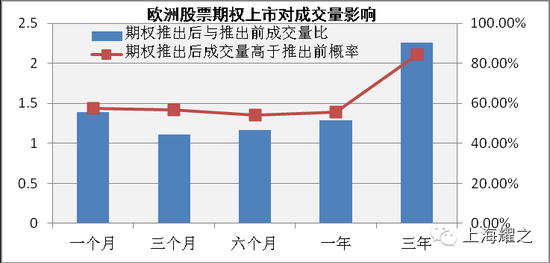

图2.3:欧洲市场期权上市后标的证券成交量表现

欧洲市场期权推出之后,极大丰富了股票、ETF的投资策略,从而吸引了更多投资者对其进行双向投资。现货成交量大幅度提高。

三、亚太市场

亚洲市场期权主要在香港进行交易,此外日本和台湾地区也有少量交易,韩国市场则以指数期权为主,这里不把其作为比较对象。印度期权比较活跃,我们将其放在金砖国家中一起来比较分析。

1、香港市场

下面四幅图分析了香港市场期权上市后现货标的证券价格的涨幅、超额涨幅、波动率、成交量的变化。

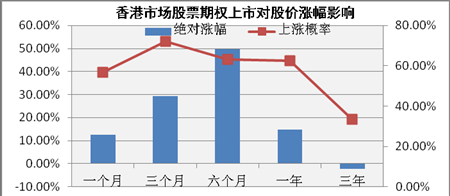

图3.1.1:香港市场期权上市后标的证券价格表现

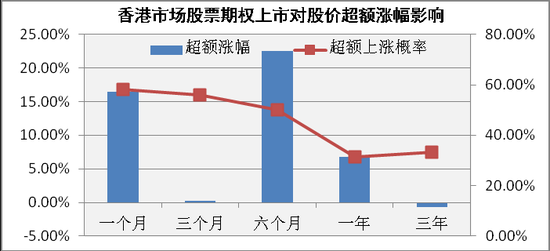

上面两幅图显示出香港市场期权推出之后,标的的涨幅非常显著,短中期来看推出后股票年化绝对涨幅和超额涨幅都比较显著,上涨数量也过半,可见香港市场期权的推出短期来说(1年内)对现货标的来说是重大利好,能够持续带来稳定的上涨。

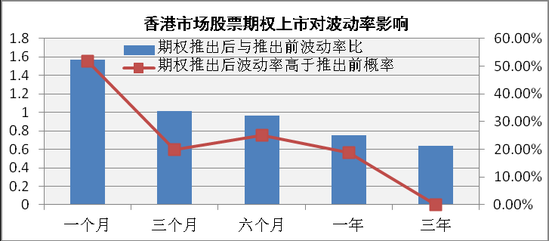

图3.1.2:香港市场期权上市后标的证券波动率表现

香港市场期权推出之后,标的在一个月内波动率提升非常显著;但随着时间推移,80%个股在期权推出后波动降低。可见香港投资者对于期权的应用相对比较稳健,充分利用了其双向套保的功能实现风险规避,从而维持了标的资产的长期平稳,避免了市场的大幅度震荡。

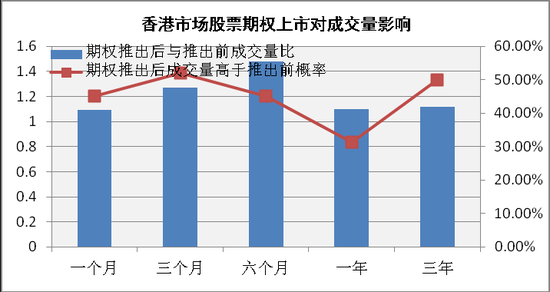

图3.1.3:香港市场期权上市后标的证券成交量表现

>>上一篇:九元航空启动售卖散票 9元机票未如约发售

>>下一篇:龙永图:亚太自贸区为中企走出去打造更好软环境